OPINI – Untuk menghancurkan suatu bangsa atau negara, maka hancurkan ingatan (sejarah) anak bangsa. Tetapi maksud dan tujuan tulisan ini sebagai wujud ikhtiar untuk mengajak anak bangsa kembali ingat (sejarah) terkhusus dalam sistem keuangan internasional, yang sehingga berdampak pada kita abab-21 kini.

Pertanyaan fundamental dalam nilai (aksiologi) adalah bahwa apakah benda itu bernilai karena kita menilainya, ataukah kita menilainya karena benda itu bernilai? Benda dimaksud emas. Dan dalam tulisan ini nampak terbaca emas itu bernilai, terbukti penilaian standar emas sebagai harga tetap untuk digunakan menentukan nilai mata uang kertas. Misal, jika Amerika Serikat secara perhitungan menetapkan harga emas sebesar $500 per ons, maka nilai dolar akan menjadi 1/500 ons emas. Penilaian standar emas dimaksud di sini sebagai harga tetap.

Daya tarik dan keuntungan standar emas adalah bahwa standar emas menghilangkan kendali atas penerbitan mata uang kertas di tangan manusia yang tidak sempurna. Dengan kuantitas fisik emas yang menjadi batasan penerbitannya, masyarakat berpotensi dan dipastikan terhindar dari inflasi. Terminologi inflasi adalah kenaikan harga-harga dari tahun ke tahun dalam sektor ekonomi barang dan jasa.

Seperti diketahui standar emas abad-21 kini tidak digunakan oleh pemerintah mana pun. Inggris berhenti menggunakan standar emas pada tahun 1931, dan Amerika Serikat berhenti mengikuti standar emas pada tahun 1933, dan akhirnya meninggalkan sisa-sisa sistem tersebut pada tahun 1973. Standar emas sepenuhnya digantikan mata uang fiat, istilah untuk menggambarkan mata uang yang digunakan karena perintah pemerintah, atau mata uang fiat, bahwa mata uang tersebut harus diterima sebagai alat pembayaran. Misal, di Amerika Serikat, dolar adalah mata uang kertas, dan di Nigeria, naira adalah mata uang kertas.

Kenapa Inggris berhenti menggunakan standar emas pada tahun 1931? kenapa Amerika Serikat berhenti mengikuti standar emas pada tahun 1933? Untuk jawab pertanyaan ini, maka tentu ada sejarah singkatnya. Sehingga dari sejarah singkat ini kita akan mengetahui asal usul nilai tukar mengambang dan praktik spekulasi dalam sistem keuangan. Yang abad-21 kini kita sebut fluktuasi nilai tukar.

Dekade Sebelum Perang Dunia I

Pada dekade sebelum Perang Dunia I, perdagangan internasional dilakukan berdasarkan apa yang kemudian dikenal sebagai standar emas klasik. Negara-negara dengan surplus perdagangan mengalami kenaikan cadangan emas mengumpulkan emas sebagai pembayaran atas ekspor barang dan jasa. Sebaliknya, negara-negara dengan defisit perdagangan mengalami penurunan cadangan emas disebabkan emas mengalir keluar dari negara-negara sebagai pembayaran atas impor barang dan jasa. Dalam sistem ini, perdagangan antar negara diselesaikan dengan menggunakan emas fisik.

Selama sebagian besar periode 1717 hingga 1931, Inggris menerapkan standar emas formal atau de facto. Ini berarti bahwa setiap pemegang uang kertas yang diterbitkan oleh Bank of England dapat menunjukkan uang kertas tersebut di Bank dan meminta pembayaran segera dalam bentuk emas batangan dengan nilai tukar tetap. Di bawah rezim ini, Bank menetapkan suku bunga untuk memastikan bahwa cukup banyak emas yang ditarik ke London untuk mempertahankan konvertibilitas. Artinya selama 214 tahun, Inggris menerapkan standar emas dengan nilai tukar tetap, tetapi tekanan ekonomi akibat depresi ekonomi di Inggris memaksa Inggris meninggalkan standar emas pada tahun 1931.

Para pendukung standar emas berpendapat bahwa standar emas akan menahan pemerintah untuk tidak mencetak mata uang kertas, sehingga mencegah inflasi. Akan tetapi, para penentang, seperti ekonom John Maynard Keynes, menegaskan bahwa standar emas menyebabkan suku bunga yang tidak sesuai untuk tujuan ekonomi lainnya, seperti mengurangi pengangguran.

Sehingga diketahui terdapat dua alasan kenapa Inggris berhenti menggunakan standar emas pada tahun 1931: pertama, tekanan ekonomi akibat depresi ekonomi, kedua, ekonom John Maynard Keynes menentang penggunaan standar emas menyebabkan suku bunga yang tidak sesuai untuk tujuan ekonomi, dan menyebabkan tidak sesuai mengurangi pengangguran.

Standar emas memiliki sejarah yang tiada duanya dibandingkan cadangan aset lainnya karena standar emas mempunyai pengaruh unik terhadap penawaran dan permintaan (hukum ekonomi). Pendukung standar emas masih melekat pada masa lalu ketika standar emas berkuasa, namun masa lalu standar emas juga mencakup kejatuhan yang harus dipahami untuk menilai masa depan standar emas dengan tepat.

Masa lalu tersebut berdasarkan pada pernyataan Presiden Herbert Hoover yang terkenal pada tahun 1933 bahwa “Kami memiliki emas karena kami tidak dapat mempercayai pemerintah,” dalam pernyataannya kepada Franklin D. Roosevelt. Pernyataan ini membuktikan salah satu peristiwa paling kejam dalam sejarah keuangan Amerika Serikat tahun 1929 yang ditandai dengan krisis keuangan Amerika Serikat tahun 1929.

Undang-Undang Cadangan Emas tahun 1934

Pada tahun 1933 hadir Undang-Undang Perbankan Darurat tahun 1933. Undang-Undang Perbankan Darurat tahun 1933 adalah sebuah undang-undang yang disahkan di tengah-tengah Depresi Ekonomi Amerika Serikat yang mengambil langkah-langkah untuk menstabilkan dan memulihkan kepercayaan pada sistem perbankan Amerika Serikat, yang memaksa semua warga Amerika Serikat untuk mengkonversi koin emas, batangan, dan sertifikat mereka menjadi dolar Amerika Serikat.

Pada tahun 1934, Presiden Roosevelt menandatangani Undang-Undang Cadangan Emas tahun 1934, yang mengalihkan kepemilikan emas dari pemegang swasta ke Departemen Keuangan Amerika Serikat. Meskipun Undang-Undang Cadangan Emas tahun 1934, berhasil menghentikan arus keluar emas selama Depresi Ekonomi Amerika Serikat, Undang-Undang Cadangan Emas tahun 1934 tersebut tidak mengubah keyakinan pendukung standar emas, yaitu orang-orang yang selalu percaya pada stabilitas standar emas sebagai sumber kekayaan.

Kemudian, pada tahun 1934, pemerintah Amerika Serikat melakukan revaluasi standar emas dari $20,67 per ons menjadi $35 per ons, meningkatkan jumlah uang kertas yang diperlukan untuk membeli satu ons emas guna membantu meningkatkan perekonomian pemerintah Amerika Serikat. Akibat revaluasi standar emas dalam wakru sama devaluasi dolar secara dramatis langsung terjadi. Harga emas $35 per ons yang lebih tinggi ini meningkatkan konversi standar emas menjadi dolar Amerika Serikat, sehingga secara efektif memungkinkan Amerika Serikat untuk menguasai pasar penjualan emas. Produksi emas melonjak sehingga pada tahun 1939 jumlah emas cukup untuk menggantikan seluruh mata uang kertas global yang beredar. Kita tahu bahwa hal ini terjadi pada Perang Dunia II.

Perjanjian Bretton Woods

Ketika Perang Dunia II akan segera berakhir, negara-negara Eropa bertemu untuk mengembangkan Perjanjian Bretton Woods, yang akan menjadi kerangka kerja pasar mata uang kertas global hingga tahun 1971. Dalam sistem Bretton Woods, semua mata uang kertas nasional dinilai dalam kaitannya dengan mata uang kertas nasional. Dolar Amerika Serikat, yang menjadi mata uang cadangan dominan. Dolar Amerika Serikat, pada gilira dolar Amerika Serikat, dapat dikonversi menjadi emas dengan kurs tetap $35 per ons. Sistem keuangan global terus beroperasi berdasarkan standar emas, meskipun secara tidak langsung. Perjanjian Bretton Woods menghasilkan hubungan yang menarik antara standar emas dan dolar Amerika Serikat sebagai cadangan dominan dari waktu ke waktu.

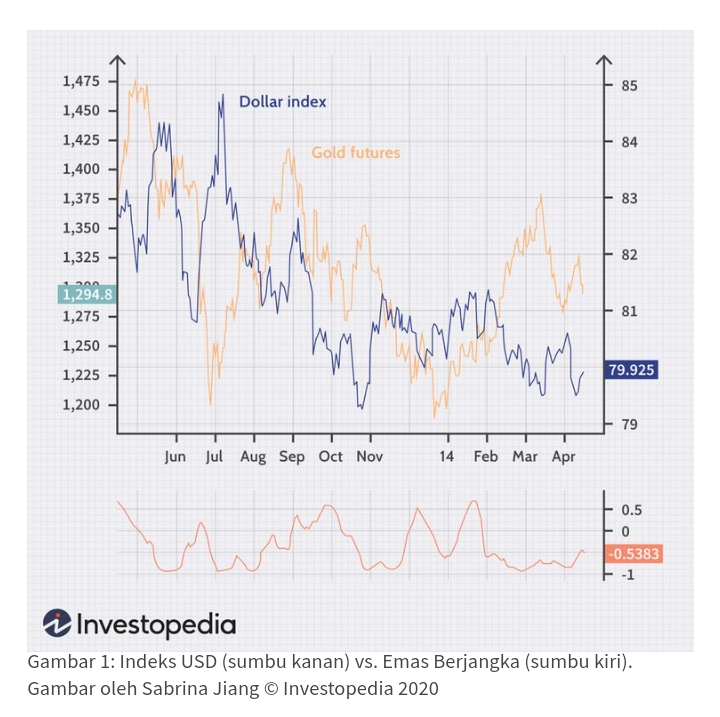

Dalam jangka panjang, penurunan dolar umumnya berarti kenaikan harga emas. Dalam jangka pendek, hal ini tidak selalu benar, dan hubungan tersebut bisa jadi lemah, seperti yang ditunjukkan grafik harian satu tahun berikut ini:

Pada gambar di atas, perhatikan indikator korelasi yang bergerak dari korelasi negatif yang kuat ke korelasi positif dan sebaliknya. Korelasinya masih bias ke arah sebaliknya (negatif pada studi korelasi), sehingga ketika dolar naik, emas biasanya turun. Pada akhir Perang Dunia II, AS memiliki 75% emas moneter dunia dan dolar adalah satu-satunya mata uang yang masih didukung langsung standar emas.

Namun, ketika dunia kembali pulih setelah Perang Dunia II, cadangan emas Amerika Serikat terus menurun karena uang mengalir ke negara-negara yang dilanda perang dan tingginya permintaan impor. Lingkungan inflasi yang tinggi pada akhir tahun 1960an menyedot sedikit tekanan dari standar emas. Dari tahun 1968 hingga 1971, hanya bank sentral yang dapat melakukan perdagangan dengan Amerika Serikat dengan harga $35 per ounce. Dengan menyediakan kumpulan cadangan emas, harga pasar emas dapat dijaga agar tetap sejalan dengan tingkat paritas resmi.

Dari tahun 1968 hingga 1971, hanya bank sentral yang dapat melakukan perdagangan dengan Amerika Serikat dengan harga $35 per ounce. Dengan menyediakan kumpulan cadangan emas, harga pasar emas dapat dijaga agar tetap sejalan dengan tingkat paritas resmi. Pada bulan Agustus 1971, Presiden Amerika Serikat Nixon memutuskan konvertibilitas langsung dolar Amerika Serikat menjadi emas. Dengan keputusan ini, pasar mata uang kertas internasional, yang semakin bergantung pada dolar Amerika Serikat sejak berlakunya Perjanjian Bretton Woods, kehilangan hubungan formalnya dengan standar emas. Dolar Amerika Serikat, dan sistem keuangan global yang ditopang secara efektif, memasuki era uang kertas.

Saat ini tidak ada negara yang menggunakan standar emas. Seperti disebutkan di atas, Inggris menghentikan standar emas pada tahun 1931, dan Amerika Serikat melakukan hal yang sama pada tahun 1933. Pada tahun 1971, Amerika sepenuhnya memutuskan konvertibilitas langsung dolar menjadi emas. Dengan kata lain, tidak ada negara yang menyokong mata uangnya dengan emas. Di Amerika Serikat, mata uang kertas didukung oleh pemerintah dan kemampuan mata uang kerta untuk terus menghasilkan pendapatan Amerika Serikat.

Perjanjian Brussel

Sejak berlakunya Perjanjian Bretton Woods, kehilangan hubungan formalnya dengan standar emas. Dan tanggal 12 maret 1973 berdasarkan Perjanjian Brussel (perjanjian Eropa yang menggabungkan tiga badan eksekutif Masyarakat Batu Bara dan Baja Eropa, Komunitas Energi Atom Eropa (Euratom) dan Masyarakat Ekonomi Eropa ke dalam struktur kelembagaan tunggal) maka semua kaitan nilai terhadp standar US$ diputuskan untuk ditinggalkan. Hal ini membuat mata uang yang utama tidak lagi memiliki patokan pada suatu cadangan intrinsiik yang riil sebagai harga tetap yakni standar emas.

Mulailah yang kemudian dikenal dengan asal usul nilai tukar mengambang, yang beresiko penuh dengan ketidakstabilan mata uang kertas dalam sistem keuangan internasional. Hal ini mengakibatkan ketika ada mata uang kertas yang mengalami revaluasi (penilaian kembali) terhadap dolar Amerika Serikat maka pihak investor terus berlomba untuk melakukan penjualan kepemilikan akan standar US$ dengan menggunakan nilai tukar tetap (kurs tetap) yang juga ditawarkan pada mata uang yang tersisa yang masih ada dalam sistem keuangan internasional.

Dalam pernyataan ketua Federal Reserve Amerika Serikat Suku bunga akan sangat disesuaikan dengan keinginan dari pasar dengan perhitungan bahwa suku bunga yang lebih tinggi akan bisa membuat inflasi bisa menjadi lebih terkendali. Hal ini juga bisa berdampak lain, yaitu munculnya kegiatan spekulasi di dalam dunia keuangan yang modern.

Pada John Maynard Keynesian dikatakan bahwa dengan sistem yang baru ini akan membuat pemerintah di suatu negara bisa melakukan penyesuaian akan kebijakan moneter dan fiskal. John Maynard Keynes yang menentang penggunaan standar emas. John Maynard Keynes juga menentang suku bunga yang tidak sesuai untuk tujuan ekonomi, dan suku bunga menurut John Maynard Keynes tidak sesuai untuk mengurangi pengangguran. Namun, John Maynard Keynes juga perpaham monetaris system yang mendukung adanya bunga bank dalam sistem keuangan internasional. Jhon Maynard Keyness, menyatakan motif seseorang memegang mata uang, yaitu :

“The three divisions of liquidity-preference which we have distinguished above, may be defined as depending on (i) the transactions-motive, i.e. the need of cash for the current transaction of personal and business exchanges; (ii) the precautionary-motive, i.e. the desire for security as to the future cash equivalent of a certain proportion of total resources; and (iii) the speculativemotive, i.e. the object of securing profit from knowing better than the market what the future will bring forth.” (“Tiga pembagian preferensi likuiditas yang telah kita bedakan di atas, dapat didefinisikan tergantung pada (i) motif transaksi, yaitu kebutuhan uang tunai untuk transaksi pertukaran pribadi dan bisnis saat ini; (ii) motif kehati-hatian, yaitu keinginan akan rasa aman sehubungan dengan setara kas di masa depan dengan proporsi tertentu dari total sumber daya; dan (iii) motif spekulatif, yaitu tujuan mendapatkan keuntungan dengan mengetahui lebih baik dari pasar apa yang akan terjadi di masa depan.”).

Pernyataan John Maynard Keynesian, cukup jelas bahwa mata uang selain berfungsi untuk alat tukar menukar dan tabungan, juga merupakan sebuah komoditas yang berfungsi untuk memberikan keuntungan bagi pemiliknya.

Sehingga dapat diketahui bahwa asal usul nilai tukar mengambang dan praktik spekulasi dalam sistem keuangan internasional dimulai dari tahun 1931, tahun 1933 hingga abad-21 kini dalam sistem keuangan internasional, karena mata kertas beredar tidak lagi memiliki patokan pada suatu cadangan intrinsiik yang riil sebagai harga tetap yakni standar emas.

Kita juga dapat ketahui bahwa karena mata uang kertas beredar tidak lagi memiliki patokan pada suatu cadangan intrinsiik yang riil sebagai harga tetap yakni standar emas, sehingga nilai tukar mengambang berfungsi terbuka di pasar, tempat spekulasi, bersama dengan kekuatan permintaan dan penawaran, mengendalikan harga. Struktur nilai tukar mengambang berarti bahwa perubahan harga mata uang jangka panjang menunjukkan kekuatan ekonomi komparatif dan perbedaan suku bunga di berbagai negara. Hal ini juga memunculkan apa yang disebut Teori Nilai Waktu Uang (TNWU). Teori Nilai Waktu Uang (TNWU) dibuat oleh William R. Lasher yang sepepahaman dengan Jhon Maynard Keyness.

Kemduian, sejak negara-negara meninggalkan standar emas, target lain untuk kebijakan moneter mencakup jumlah uang aktual dalam sistem keuangan (1986 hingga 1979) atau mempertahankan nilai tukar tertentu; misalnya, selama dan setelah Perang Dunia II, dan di bawah Mekanisme Nilai Tukar (1990 hingga 1992). Saat ini, tujuan Bank adalah menjaga inflasi, yang diukur dengan Indeks Harga Konsumen (IHK) melalui kebijkan suku bunga Bank dalam sistem moneter (sistem keuangan).

Indonesia Abad-21

Dalam konteks kita Indonesia abad-21 kini sebenar terjebak dalam nilai tukar tetap dolar Amerika Serikat (kurs tetap AS) dari era nilai tukar mengambang dan prakatik spekulasi dalam sistem keuangan internasional tersebut. Karena mata uang kertas dolar Amerika Serikat sebagai cadangan devisa Indonesia tidak lagi memiliki patokan pada suatu cadangan intrinsiik yang riil sebagai harga tetap yakni standar emas.

Bahkan langkah alternatif Indonesia untuk keluar dari jebakan tersebut dengan wacana revaluasi (penilaian kembali) melalui merode redominasi nilai tukar dan penggunaan mata uang digital/Cripto (Bitcoin dan JPM Coin) yang sesungguhnya tidak menjawab akar masalah, justru Indonesia lebih terjebak dalam sistem keuangan internasional abad-21 kini.

Kemudian, kenaikan harga-harga barang dan jasa selalu dinisbatkan pada sebuah kata “penyesuaian” tanpa patokan dasar intrinsiik yang riil. Sebuah kata “penyesuaian” telah menjadi kata baku politis yang tidak ada kaitanya dengan masalah kehidupan yang riil dalam sosial ekonomi masyarakat yang riil (kenyataan yang nyata).

Padahal hari ini sebenar dibutuhkan masyarakat adalah masyarakat lebih gembira manakala harga bahan pokok murah, Bahan Bakar Minyak (BBM) disubsidi, kuliah gratis, mudah mencari kerja, memperhatikan para petani dengan tidak mengimpor bahan pangan, peduli para nelayan dan lain sebagainya. bukan angka-angka persen Indeks Harga Konsumen (IHK) yang tiap tahun dilaporkan Badan Pusat Statsitik (BPS), laporan inflasi dan suku bunga Bank Indonesia (BI) dari tahun ke tahun yang tidak memberikan manfaat kuntungan dunia-akhirat kepada masyarakat. Contoh kasus; dari tahun ke tahun nilai tukar rupiah tidak pernah stabil terhadap nilai tukar dolar AS.

Sehubungan dengan contoh kasus, jika kita cermat dan teliti mendalam alur sejarah tersebut, maka kita dapat mengerti bahwa sesungguhnya bukan pada persoalan standar emas, melainkan pada persoalan praktik spekulasi dan suku bunga Bank dalam sistem keuangan internasional. Maka, untuk perbaikan fiskal dalam perekonomian Indonesia, dimulai dari perbaikan sistem dan kebijakan nilai tukar tetap rupiah yang memiliki patokan pada suatu cadangan intrinsiik yang riil. Dengan demikian masyarakat terhindar dari praktik spekulasi dan suku bunga Bank dalam sistem keuangan. Karena praktik spekulasi dan suku bunga Bank dalam sistem keuangan termasuk dalam kategori gharar atau masyir dan riba dilarang dalam ekonomi dan bisnis Islam.

Referensi

https://www-investopedia-com.translate.goog/ask/answers/09/gold-standard.asp _x_tr_sl=en&_x_tr_tl=id&_x_tr_hl=id&_x_tr_pto=tc

David Kynaston, Hingga Pasir Terakhir Waktu: Sejarah Bank Inggris 1694–2013 , 2017.

Steven Durlauf dan Lawrence Blume (eds), Kamus Ekonomi Palgrave Baru , 2008, Vol 1 hal. 340-348.

Lihat pengarahan Perpustakaan untuk sumber dan informasi lebih lanjut Bank of England: Sejarah, Peran, dan Perdebatan Kebijakan Saat Ini , 6 Januari 2020.

Badan Pusat Statistik Nasional (BPS-N)

Muchdarsyah, S. (1991). Uang dan Bank. Jakarta: Rineka Cipta.

Oleh: Rifaldi Ciusnoyo (Mahasiswa Ekonomi dan Bisnis Islam Universitas Muhammadiyah Kendari).